地方暮らしの年収300万円独身会社員の本当の手取りを計算

ご相談者様のライフプランを作っているといつも気になることがあります。

それが・・・、

税金と社会保険料の負担の重さ

です。

会社員は収入から諸々引かれた後のお金で生活をしますよね。

毎月のお給料明細を見て、「控除額」を見て

「えっ!こんなに引かれているのかぁ・・・」

と思ったことはありませんか?

しかも、40歳を過ぎると介護保険料も上乗せで引かれますから

30代と比べてますます手取りが減るんですよね。

所得税や消費税などの租税と社会保障負担率を合計したものの所得に占める割合を

「国民負担率」といいます。

と書かれています。

だって、財政赤字は政府の借金であって国民が誰かから借金したわけではありませんから。

この一文を読んだだけで、「財政赤字=将来の税金の負担が重くなる」という財務省のイメージ戦略が見え隠れしますが、実際はそんなことはありません。そのあたりの事は別の記事で書きたいと思います。

税金、年金、健康保険で収入の約4割が実質使えないということです。

この割合が本当ならお給料の約6割で生活する必要があるということになりますね。

しかも、地方暮らしでは自家用車はほぼ生活必需品ですから自動車にかかる税金や

持ち家の場合は固定資産税や都市計画税などの負担もあります。

では、実際に税金、年金、健康保険のトータルの負担は

年収の何パーセントなのか計算してみたいと思います。

今回は仮の設定として、

青森県で暮らす年収300万円の40代独身会社員として考えてみましょう。

前提条件

・年収:300万円(月収:20万円、ボーナス:30万円(6月と12月))

・年齢:40歳

・婚姻状況:独身

・住まい:賃貸(家賃4万円(駐車場代込))

・自動車保有:自家用車(通勤用)

1.厚生年金の保険料はいくら?

給料から引かれる厚生年金保険料の計算式

厚生年金の保険料は標準報酬月額に料率をかけて計算されます。

計算式は次の通りです。

標準報酬月額とは

基本給、役付手当、勤務地手当、家族手当、通勤手当、住宅手当、残業手当等、労働の対償として

事業所から現金又は現物で支給されるものを指します。

(ほぼ全てなので総支給額と同額として考えて)

なお、年4回以上の支給される賞与についても標準報酬月額の対象となる報酬に含まれます。

標準報酬月額に含まれないものもある

標準報酬月額に含まないものとして次のようなものがあります。

- 結婚祝い金

- 出産祝い金などの各種祝い金

- お見舞金

- 出張旅費などの経費

標準報酬月額が決まる4パターン

標準報酬月額はいつ決められるのか?

それは、従業員の給料のうち

- 一定期間の平均値を算出して決定する定時決定

- 報酬月額が大幅に変更された時に決定する随時改定

- 産休終了後

- 育休終了後

の4つのタイミングがあります。

今回は、「1.定時決定」として計算します。

定時決定の標準報酬月額は4、5、6月の平均額で決まる

標準報酬月額の計算は「基本給+各種手当」ですが、

毎月きっちり一定とはなりませんから、計算のためのルールが必要となります。

それが、「4,5,6月の(3カ月間の)金額の平均額」となっています。

その金額を32段階に分けられた標準報酬月額に当てはめます。

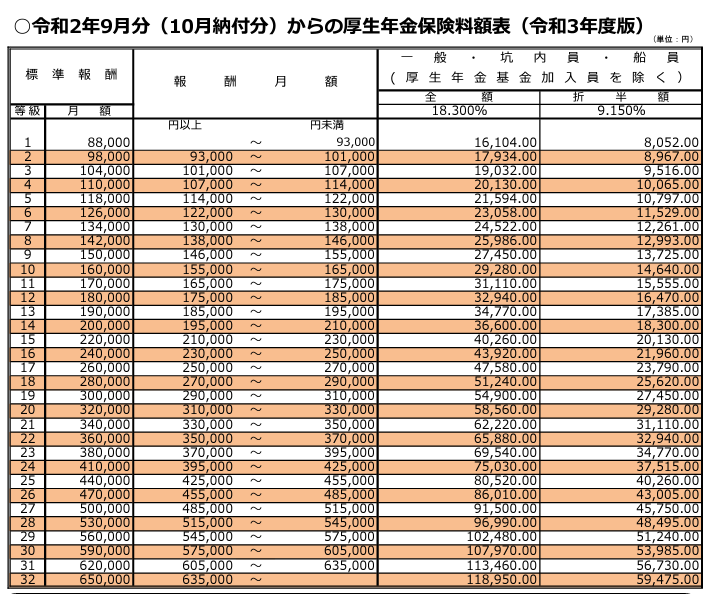

32段階の保険料表はこんな感じです。

出典:日本年金機構HPより

4月~6月の3カ月平均の報酬額が20万円の場合、

報酬月額は「195,000以上210,000円未満」

に分類されるので14等級となります。

14等級の標準報酬月額は20万円なので、

20万円に保険料率を掛けた金額が天引きで納める厚生年金保険料となります。

厚生年金保険料の保険料率は18.3%。その1/2が従業員の負担

標準報酬月額が決まったら、保険料率を掛けて厚生年金の保険料を出します。

保険料率は18.3%です。

会社と従業員で18.3%を1/2ずつ負担することになっていますから

従業員の負担は9.15%となります。

月収20万円の場合の厚生年金保険料は次のようになります。

厚生年金保険料 = 20万円 × 9.15%(従業員負担分) = 18,300円

この金額が、9月分の給料から天引きされます。

賞与(ボーナス)からも厚生年金保険料は天引きされる

毎月の給料だけでなく、賞与(ボーナス)からも厚生年金保険料は引かれます。

計算方法はこんな感じです。

賞与に係る保険料は、賞与額から1,000円未満の端数を切り捨てた額(標準賞与額)に、保険料率を乗じた額になります。また、標準賞与額には上限が定められており、厚生年金保険と子ども・子育て拠出金は1ヶ月あたり 150万円が上限となります。

引用:保険料額表(令和2年9月分~)より

今回、賞与が6月と12月に各30万円ずつ支給されたとすると、

標準報酬賞与額は19等級の30万円。

この時の厚生年金保険料は次のようになります。

厚生年金保険料 = 30万円 × 9.15%(従業員負担分) = 27,450円

年収300万円の会社員の年間の厚生年金保険料負担額は?

まとめると、年間で負担する厚生年金保険料は次のようになります。

( 18,300円 × 12月 )+( 27,450円 × 2 )

= 274,500円

給料と賞与にかかる厚生年金保険料の(従業員の負担分の)料率は

どちらも9.15%なので、税込年収の9.15%となります。

ざっくり言えば、約10%は厚生年金保険料ということですね。

健康保険の保険料はいくら?計算方法を解説

次に健康保険を計算していきましょう。

健康保険の料率は保険種類と都道府県で異なる

健康保険の保険料率は保険の種類(国民健康保険、協会けんぽ、健康保険組合)と

都道府県によって変わります。

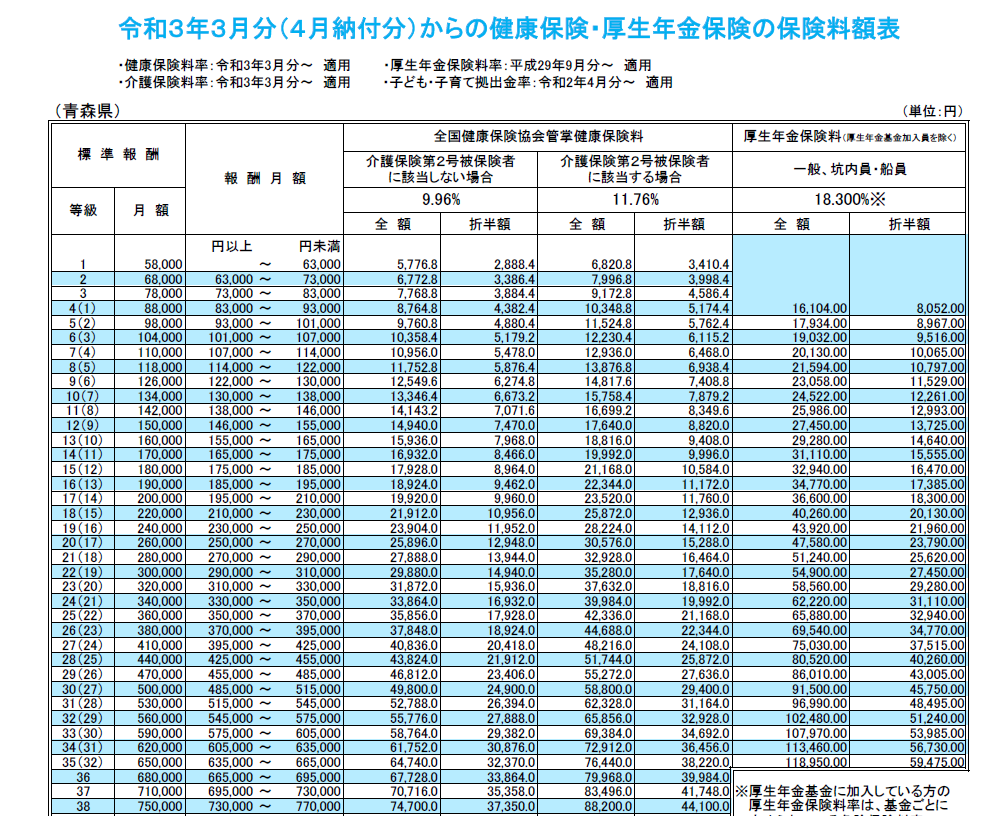

今回は青森県の協会けんぽで計算します。

全国健康保険協会の都道府県毎の保険料額表はこちらで確認できます。

令和3年度保険料額表(令和3年3月分から)@青森県

協会けんぽの青森支部の保険料率はこのようになっています。

40歳以上の場合、健康保険料に介護保険料がプラスされますから、

標準報酬月額に11.76%を掛けた金額が健康保険料となります。

そして、厚生年金保険料と同じく半分は会社負担となりますから

従業員負担は5.88%になります。

月給20万円の場合、標準報酬月額は20万円なので

健康保険料の等級は17等級になります。

(厚生年金保険料は14等級)

金額の計算は次のとおりです。

【給料にかかる健康保険料+介護保険料】

健康保険+介護保険 = 20万円 × 5.88%(従業員負担分) = 11,760円

厚生年金保険料と同じように賞与に対してもかかります。

計算は次のとおりです。

【賞与にかかる健康保険料+介護保険料】

健康保険+介護保険 = 30万円 × 5.88%(従業員負担分) = 17,640円

年間の「健康保険料+介護保険料」の負担額は

( 11,760円 × 12月 )+( 17,640円 × 2 )

= 176,400円

40歳年収300万円の会社員の社会保険負担率は15.03%

さきほどの厚生年金保険料と健康保険料、介護保険料の負担をあわせると

450,900円となります。

年収300万円の場合の負担率は15.03%となります。

※厚生年金保険料率(9.15%)+(健康保険料率+介護保険料率)(5.88%)=15.03%

さらに所得税と住民税が負担として加わります。

所得税の計算

税金には所得税と住民税があります。

所得税は国に納める税金(国税)で、住民税は住民票のある自治体に納める税金(地方税)です。

税金計算のおおまかな流れは次の通りです。

【税金の計算の流れ(所得税)】

STEP1.給与所得控除額を計算

STEP2.年収から「1」の給与所得控除額を引いて「給与所得控除後の金額」を計算

STEP3.給与所得控除後の金額から所得控除額を引く

STEP4.「3」で計算した金額に税率をかけて所得税を計算

STEP5.「3」で求めた所得税に復興特別所得税として2.1%分の金額を上乗せ

ちょっと計算が面倒ですが、1つずつ計算しましょう。

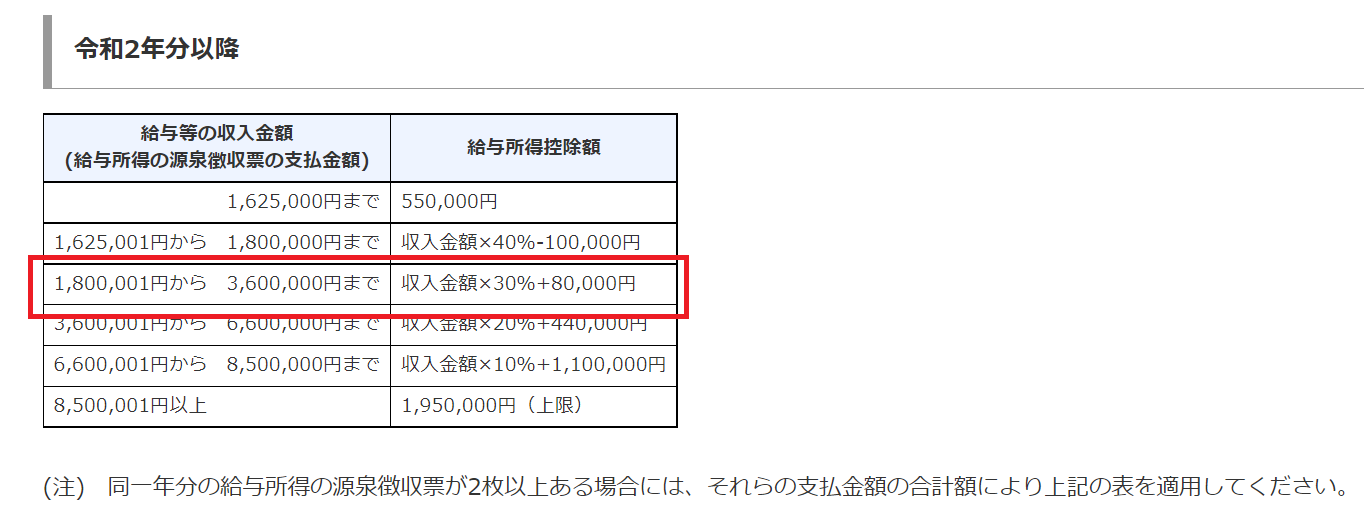

年収300万円会社員の給与所得控除は98万円

会社員の所得税を計算するには計算の流れにそって計算する必要があります。

給与所得控除の計算式は次のようになっています。

引用:国税庁HPより

年収300万円の場合の給与所得控除の計算をしてみましょう。

年収300万円は上から3段目の

「180万1円~360万円まで」ですから

(STEP1)給与所得控除額=300万円 × 30% + 8万円 = 98万円

となりますので、

給与所得控除後の金額は次のようになります。

(STEP2)給与所得控除後の金額 = 300万円 - 98万円 = 202万円

所得控除とは?

国税庁のHPにはこのように書いてます。

所得控除は、家族構成や障害の有無、多額の医療費がかかるなど、年収は同じでも家庭によっておかれた事情が異なるため、それらの事情を考慮して公平に税金が負担されるようにする仕組みです。

税金は税金を負担できる力(担税力)に応じた課税が基本です。

所得控除は現在15種類あります。

所得控除は全部で15種類

| 所得控除の種類 | 内容 |

| 雑損控除 | 災害又は盗難若しくは横領によって、資産について損害を受けた場合等には、一定の金額の所得控除を受けることができます。これを雑損控除といいます。 |

| 医療費控除 | その年の1月1日から12月31日までの間に自己又は自己と生計を一にする配偶者やその他の親族のために医療費を支払った場合において、その支払った医療費が一定額を超えるときは、その医療費の額を基に計算される金額(下記3参照)の所得控除を受けることができます。これを医療費控除といいます。 |

| 社会保険料控除 | 自己又は自己と生計を一にする配偶者やその他の親族の負担すべき社会保険料を支払った場合には、その支払った金額について所得控除を受けることができます。これを社会保険料控除といいます。 |

| 小規模企業共済等掛金控除 | 納税者が小規模企業共済法に規定された共済契約に基づく掛金等を支払った場合には、その支払った金額について所得控除が受けられます。これを小規模企業共済等掛金控除といいます。 |

| 生命保険料控除 | 生命保険料、介護医療保険料及び個人年金保険料を支払った場合には、一定の金額の所得控除を受けることができます。これを生命保険料控除といいます。 |

| 地震保険料控除 | 特定の損害保険契約等に係る地震等損害部分の保険料又は掛金を支払った場合には、一定の金額の所得控除を受けることができます。これを地震保険料控除といいます。 |

| 寄附金控除 | 自身の選んだ自治体に対して寄附を行った場合に、寄附額のうち2,000円を超える部分について、所得税及び住民税からそれぞれ控除が受けられる制度です。(ふるさと納税) |

| 障害者控除 | 納税者自身、同一生計配偶者又は扶養親族が所得税法上の障害者に当てはまる場合には、一定の金額の所得控除を受けることができます。これを障害者控除といいます。なお、障害者控除は、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます。 |

| 寡婦控除 | ひとり親に該当せず、寡婦であるときは、一定の金額の所得控除を受けることができます。これを寡婦控除といいます。 |

| ひとり親控除 | ひとり親であるときは、一定の金額の所得控除を受けることができます。これをひとり親控除といいます。(令和2年分の所得税から適用) |

| 勤労学生控除 | 納税者自身が勤労学生であるときは、一定の金額の所得控除を受けることができます。これを勤労学生控除といいます。 |

| 扶養控除 | 控除対象扶養親族となる人がいる場合には、一定の金額の所得控除が受けられます。これを扶養控除といいます。 |

| 配偶者控除 | 納税者に所得税法上の控除対象配偶者がいる場合に受けられる所得控除です。これを配偶者控除といいます。 |

| 配偶者特別控除 | 配偶者に48万円を超える所得があるため配偶者控除の適用が受けられないときでも、配偶者の所得金額に応じて、一定の金額の所得控除が受けられる場合があります。これを配偶者特別控除といいます。 |

| 基礎控除 |

すべての収入を得ている人が対象の控除です。合計所得金額が2,400万円以下の場合、所得から48万円が控除されます。 |

今回の計算で対象となる所得控除は次の通りと仮定します。

| 所得控除 | 金額 |

|

基礎控除 |

48万円 |

|

生命保険料控除 |

8万円 |

|

地震保険料控除 |

10,000円 |

| 社会保険料控除 | 450,900円 |

| 合計 | 102万900円 |

所得控除の合計額を引いた金額は次のようになります。

(STEP3)所得控除後の金額 = 202万円 - 102万900円 = 99万9100円

この金額(課税所得金額)に所得税の税率をかけて求めます。

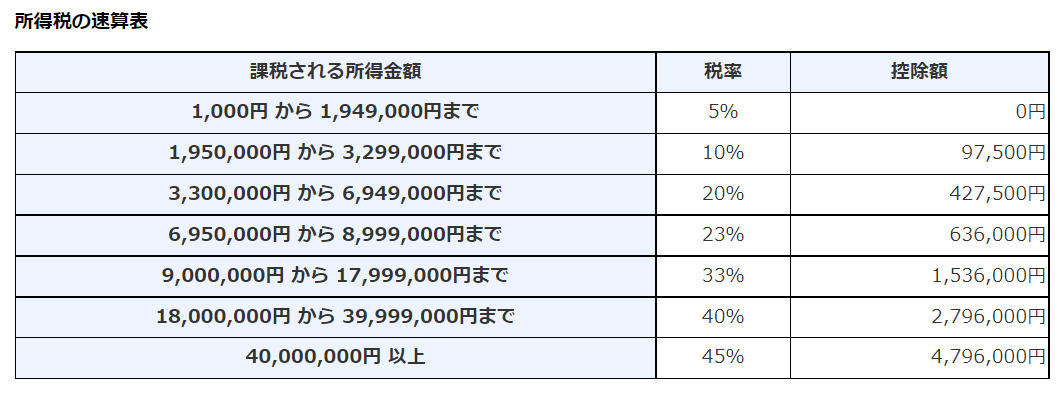

課税所得金額と税率は次のようになっています。

引用:国税庁HP

今回は課税所得金額が「1000円~1,949,000円」の範囲に該当しますから税率は5%です。計算すると次のようになります。

(STEP4)所得税の金額 = 99万9000円 × 5% = 49,950円

※税率をかける前に課税所得金額の1000円未満は切り捨てる計算ルールのため、999,000円とします。

さらに、復興特別所得税が上の金額に2.1%プラスされます。

(STEP5)復興特別所得税の金額 = 49,950円 × 2.1% = 1,048円

= 1,000円(※100円未満は端数切捨て)

所得税の年収負担率は1.69%

さきほどの計算から所得税は50,950円となりますから、年収300万円に対する所得税の負担割合は次のようになります。

所得税の負担割合 = 50,950円 / 300万円 × 100 = 1.69%

住民税の計算

次に住民税を計算してみましょう。

住民税の計算も基本は所得税と同じで、課税所得金額を計算し、税率を掛けて計算します。

課税所得金額 = 年収 - 社会保険料 ― 所得控除

社会保険料はさきほどの計算の通りですから、450,900円となります。

住民税の所得控除は今回以下が適用されると仮定します。

| 所得控除 | 金額 |

|

基礎控除 |

43万円 |

|

生命保険料控除 |

5万6千円 |

|

地震保険料控除 |

10,000円 |

| 給与所得控除 | 98万円 |

| 合計 | 147万6千円 |

住民税の課税所得金額の計算は次のようになります。

課税所得金額 = 300万円 - 450,900円 ― 147万6千円

= 102万5100円 = 102万5000円(1000円未満切り捨て)

住民税の税率

住民税は所得に応じて課税される「所得割」と所得額に関係なく一律で課税される「均等割」があります。住民税の税率や均等割の額は自治体によって異なりますが、基準となる税率は決められています。

今回は、標準税率を使って計算します。

住民税の標準税率

| 都道府県民税 | 市町村民税 | 合計 | |

| 所得割 | 4% | 6% | 10% |

| 均等割り | 1500円 | 3500円 | 5000円 |

さきほど求めた課税所得金額に所得割10%を掛けて5000円をプラスします。

住民税額 = 102万5000円 × 10% + 5000円

= 10万7500円

給与所得者で特別徴収(給与天引き)の場合、その年の所得に対する住民税は

翌年の6月から翌々年の5月まで12カ月にわたり、給与から引かれます。

例えば、2021年分の所得に対する住民税は2022年6月から2023年5月までの支払いとなります。

住民税の年収負担率は3.58%

年収300万円に対する住民税の負担割合の計算は次のようになります。

住民税の負担割合 = 10万7500円 / 300万円 × 100 = 3.58%

年収300万円の国民負担率は約20%

さて、ここまで見てきたように、年収に占める社会保険と所得税、住民税の負担率を合計すると

何パーセントになるでしょうか?

| 負担額 | 負担率 | |

| 厚生年金保険料 | 274,500円 | 9.15% |

| 健康保険+介護保険料 | 176,400円 | 5.88% |

| 所得税 | 50,950円 | 1.69% |

| 住民税 | 10万7500円 | 3.58% |

| 合計 | 60万9350円 | 20.31% |

さて、ここまでの計算で、年収300万円の独身会社員の手取り収入は額面の約8割ということがわかりました。

通勤用に自家用車を保有しているなら、自動車税がかかります。

持ち家なら、固定資産税や都市計画税がかかります。

自動車税と固定資産税を加えた負担率は約1/4

さきほどの金額に自動車税と固定資産税、都市計画税を加えると実質の負担率はいくらになるのでしょうか?

仮に通勤用に普通乗用車(排気量1.5リットル)の場合、自動車税は34,500円となります。

自宅の固定資産税と都市計画税を概算で年間10万円とすると、

| 負担額 | 負担率 | |

| 厚生年金保険料 | 274,500円 | 9.15% |

| 健康保険+介護保険料 | 176,400円 | 5.88% |

| 所得税 | 50,950円 | 1.69% |

| 住民税 | 107,500円 | 3.58% |

| 自動車税 | 34,500円 | 1.15% |

| 固定資産税+都市計画税 | 100,000円 | 3.33% |

| 合計 | 743,850円 | 24.79% |

こうして見ると、最低でも、年収の3/4の金額で生活をする必要があることがわかりますね。

さらにここから、買い物の度にかかる消費税、お酒を買う時にかかる酒税、たばこにかかるたばこ税、ガソリンにかかる揮発油税、車検時にかかる自動車重量税がかかりますから、生活する上で実際に購入できるものはもっと少なくなります。

将来のゆとりある暮らしの実現には、固定費の見直しを含めた家計の見直しや

投資などの資産形成が必要不可欠なものと言えますね。

\ 期間限定!電子書籍を無料プレゼント /

興味はあるけど失敗が怖いあなたへ

お金を失わないために『投資で守るべき7つのルール』

投資だけで70万円を7038万円に増やした現役投資家FPが教える、安全に資産を守りながら増やすための7つのルールを解説したメール講座

八戸オフィス

〒031-0042

青森県八戸市十三日町1 ヴィアノヴァビル3F リージャス八戸ビジネスセンター

平日10時~18時(完全予約制となります)

ACCESS

- JR本八戸駅を降り南口改札を出ます。

- 横断歩道を渡り、八戸市役所方面へ進みます。

- 八戸市役所を過ぎ、さらに南へ進みダイワロイネットホテル八戸のある「三日町交差点」を右折し進みます。

- 右側に「さくらの百貨店 八戸店」→「八戸ポータルミュージアムはっち」→「三春屋」を見ながら十三日町交差点へ進みます。交差点の角にある白いビルがヴィアノヴァビルです。

- オフィス棟入口のドアを入り、エレベーターで3階へお進みください。

- エレベーターを降り左に進むとリージャス八戸ビジネスセンター入口です。受付へお越しください。

お問い合わせはこちら

各サービスに関するお問い合わせやセミナー・講演会のご依頼は、下記の専用フォームからお問い合わせください。

通常48時間以内にメールにてご回答いたします。

前の記事へ

次の記事へ